Öz

Vergi Usul Kanunu'nun 328. ve 329. maddelerinde düzenlenen sabit kıymet yenileme fonu müessesesi Türkiye Muhasebe/Finansal Raporlama Standartları'nda yer almamaktadır. Bu nedenle, VUK uyarınca yenileme fonu oluşturulması halinde, fona aktarılan tutar kadar vergilendirilebilir geçi fark oluşur ve bu fark üzerinden ertelenmiş vergi borcu hesaplanır. İleriki dönemlerde yenileme fonu, yeni varlığın amortismanına mahsup edildikçe veya üçüncü yılın sonuna kadar varlık yenilenmezse üçüncü yıl sonunda başlangıçta hesaplanan ertelenmiş vergi borcu iptal edilerek kapatılır.

Anahtar Kelimeler: Ertelenmiş Vergi, Maddi Duran Varlıklar, Gayrimenkuller, Yenileme Fonu, TMS 16.

1. GİRİŞ

Maddi duran varlıkların değerlemesi (ölçümü) ile ilgili hükümler Türkiye Muhasebe/Finansal Raporlama Standartları (TMS/TFRS)'nda TMS 16 Maddi Duran Varlıklar Standardı'nda, vergi mevzuatında ise Vergi Usul Kanunu (VUK) ve bu Kanunla ilgili olarak yayınlanan idari düzenlemelerde yer almaktadır. TMS 16 ve VUK'da maddi duran varlıkların değerlemesine yönelik düzenlemeler önemli farklılıklar göstermekte olup bu çalışmada söz konusu farklılıklardan VUK'da düzenlenen maddi duran varlık yenileme fonu uygulamasından yararlanılması durumunda ertelenmiş verginin nasıl hesaplanması gerektiği örnek uygulamayla açıklanacaktır.

2. VERGİ USUL KANUNUNA GÖRE YENİLEME FONU

Sabit kıymet yenileme fonu uygulaması, işletmelerin sabit kıymet yatırımlarını teşvik etmek amacıyla VUK tarafından getirilen bir nevi vergi erteleme müessesesi olup konuya ilişkin yasal düzenleme VUK'un 328 ve 329. maddelerinde düzenlenmiştir. VUK'un 328. maddesinde amortismana tabi iktisadi kıymetlerin satılması, 329. maddesinde ise yangın, deprem, sel, su basması gibi afetler yüzünden tamamen veya kısmen ziyaa uğrayan amortismana tabi iktisadi kıymetler için alınan sigorta tazminatı alınması durumunda, satış karının veya sigorta tazminatının varlığın yasal kayıtlardaki değerini aşan tutarının vergilendirilmesi belli şartların yerine getirilmesi halinde ertelenmektedir.

VUK md. 328 ve 329 uyarınca, amortismana tabi varlıkların satışında veya ziyaa uğraması durumunda, iktisadi kıymetlerin yenilenmesi, işin mahiyetine göre zaruri bulunur veya bu hususta işletmeyi idare edenlerce karar verilmiş ve teşebbüse geçilmiş olursa; satıştan oluşan kâr veya ziyaa uğrayan amortismana tabi iktisadi kıymetler için alınan sigorta tazminat fazlası, yenileme giderlerini karşılamak üzere, pasifte geçici bir hesapta azami üç yıl süre ile tutulabilir. Her ne sebeple olursa olsun bu süre içinde kullanılmamış olan kârlar üçüncü yılın vergi matrahına eklenir. Üç yıldan önce işin terki, devri veya işletmenin tasfiyesi halinde bu kârlar veya tazminat farkları o yılın matrahına eklenir.

Yukarıdaki esaslar dahilinde, yeni değerlerin iktisabında kullanılan kâr veya tazminat fazlası, yeni değerler üzerinden VUK hükümlerine göre ayrılacak amortismanlara mahsup edilir. Bu mahsup tamamlandıktan sonra itfa edilmemiş olarak kalan değerlerin amortismanına devam olunur.

Yukarıda yer alan hükümler dikkate alındığında yenileme fonu uygulamasından yararlanabilmek için aşağıdaki şartların yerine getirilmesi gerekmektedir.

- Bilanço esasına göre defter tutulmalıdır.

- Yenilemenin zorunlu bulunması veya bu hususta işletmeyi yönetenlerce karar verilip, teşebbüse geçilmiş olmalıdır.

- Alınacak iktisadi kıymet yenileme fonu ayrılan iktisadi kıymetle aynı olmalıdır.

- Yenileme amacıyla alınan iktisadi kıymet amortismana tabi olmalıdır.

- Yenileme üç yıl içinde yapılmalıdır.

Yenileme fonunun kullanılabileceği üç yıllık sürenin hesaplanması konusunda literatürde 3 görüş bulunmaktadır: Birinci görüş; elde edilen karın yenile fonu hesabına alındığı yılı da dahil ederek üç yıllık sürenin hesaplanması gerektiğini savunmakta, ikinci görüş ise; üç yıllık sürenin yenileme fonu hesabına kayıt yapılan yılı takip eden yıldan itibaren üç yıllık sürenin hesaplanması gerektiğini savunmaktadır. Üçüncü görüşe göre ise yenileme fonunun pasifte bekleme süresi olan 3 yılın hesabı 365 gün üzerinden yapılmalıdır. Maliye İdaresi öteden beri birinci görüşü benimsediğinden uygulama da bu yönde gelişmiştir. Danıştay ise verdiği çeşitli kararlarda ikinci görüşü benimsemiştir.

3. TMS 12 GELİR VERGİLERİ STANDARDI AÇISINDAN ERTELENMİŞ VERGİ

TMS 12 Gelir Vergileri Standardı'nın amacı; gelir vergilerinin (kurum kazancı üzerinden hesaplanan vergilerin) muhasebeleştirilmesini düzenlemektir. Standart ertelenmiş verginin hesaplanmasında, muhasebe literatüründe "Varlık-Yükümlülük (Bilanço) Yaklaşımı" olarak bilinen yöntemi benimsemiştir. Söz konusu yaklaşımda finansal durum tablosunda (bilançoda) yer alan iktisadi kıymetlerin defter değerleri (Türkiye Muhasebe/Finansal Raporlama Standartları'na göre hesaplanan değerleri) ile vergiye esas değerleri (vergi kanunlarınca yapılan değerleme sonucu oluşan değerler) kıyaslanmakta ve iki değer arasındaki farklılıklardan geçici nitelikte olanlar üzerinden bir yandan ertelenmiş vergi varlığı veya yükümlülüğü hesaplanırken, diğer yandan da ertelenmiş vergi geliri veya gideri hesaplanmaktadır.

Bir varlık veya borcun finansal durum tablosundaki (bilançodaki) defter değeri ile bunların vergi açısından taşıdıkları değerler arasındaki geçici farklardan, gelecek dönemlerde faydalanma veya ödeme yapıldığında o dönemlerin vergiye tabi kârını artıranlar vergilendirilebilir geçici fark, azaltanlar indirilebilir geçici fark olarak tanımlanmıştır. Vergilendirilebilir geçici farkların vergi oranıyla çarpılması sonucunda ertelenmiş vergi yükümlülüğü (borcu), indirilebilir geçici farkların vergi oranıyla çarpılması sonucunda ise ertelenmiş vergi varlığı hesaplanır. Ertelenmiş vergi varlığı veya borcu, raporlama dönemi sonu (bilanço tarihi) itibariyle yürürlükte olan veya yürürlüğe girmesi kesine yakın olan vergi oranlarına (ve vergi kanunlarına) dayanılarak varlıkların gelire dönüştüğü veya borçların ödendiği dönemlerde uygulanması beklenen vergi oranları kullanılmak suretiyle hesaplanır.

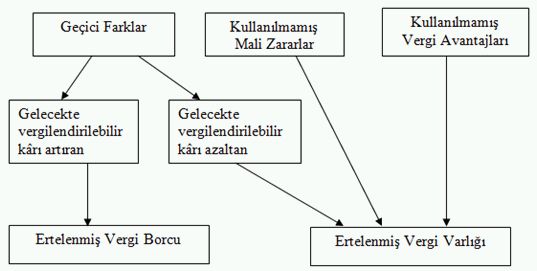

Görüldüğü üzere, varlık ve borçların defter değerleri ile vergiye esas değerleri arasındaki geçici farklar ertelenmiş verginin kaynaklarıdır. Standart açısından kullanılmamış (gelecek dönemlere devreden) mali zararlar ile kullanılmamış vergi avantajları da ertelenmiş vergilerin diğer kaynaklarıdır. Bu durumda ertelenmiş vergi hesaplanmasına neden olan faktörler aşağıdaki şekilde özetlenmiştir.

Şekil-1: Ertelenmiş Verginin Kaynakları

Bilançoda ertelenmiş vergi varlığı veya ertelenmiş vergi borcunun değerindeki net değişim (dönem sonu ve dönem başı bilançolarında raporlanan tutarlar arasındaki fark) kapsamlı gelir tablosunda ertelenmiş vergi geliri veya gideri olarak raporlanır. Diğer bir ifadeyle, bilançoda raporlanan net ertelenmiş vergi varlığında artış (azalma) olması durumunda ertelenmiş vergi geliri (gideri), net ertelenmiş vergi borcunda artış (azalma) olması durumunda ertelenmiş vergi gideri (geliri) raporlanır. Ertelenmiş vergiye neden olan faaliyet veya olayın sonucu kâr zararda raporlanıyorsa, ertelenmiş vergi etkisi de kâr zararda raporlanır. Ertelenmiş vergiye neden olan faaliyet veya olayın sonucu diğer kapsamlı gelir tablosunda raporlanıyorsa ertelenmiş vergi etkisi de diğer kapsamlı gelir tablosunda raporlanır.

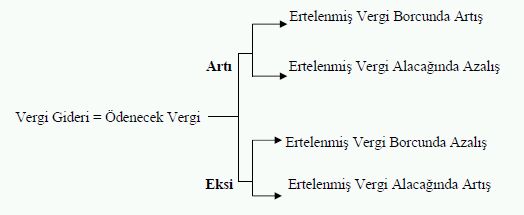

Dönemin vergi gideri de dönem vergisi ile (vergi kanunlarına göre ilgili yılın mali kârı üzerinden hesaplanan vergi) ertelenmiş vergi gideri (gelirinin) toplamından ibarettir. Dönemin Vergi gideri aşağıda yer alan şekildeki gibi formüle edilebilir.

Şekil:-2: Dönem Vergi Giderinin Hesaplanması

Vergi Gideri = Dönem Vergisi + Ertelenmiş Vergi

Kaynak: REVSINE, Lawrence, COLLINS, Daniel W., and JOHNSON, W. Bruce. (2005). Financial Reporting and Analysis ( 3.ed.). Prentice Hall, New Jersey, Figure 13.5, s. 699.

4. YENİLEME FONU AYRILMASI HALİNDE ERTELENMİŞ VERGİ HESAPLANMASI

Yukarıda açıklandığı üzere, işletmelerin aktifine kayıtlı amortismana tabi iktisadi kıymetlerin satılması veya bu varlıkların ziyaa uğraması halinde satış karı veya sigorta tazminatının varlığın yasal kayıtlardaki değeri üstündeki kısmı pasifte geçici bir fona alınarak fona alınan kısmın vergilendirilmesi ertelenmektedir. Maddi duran varlıkların düzenlendiği TMS 16 Maddi Duran Varlıklar Standardı düzenlemelerine göre bu yönde bir fon ayrılarak satış karının/sigorta tazminat fazlasının ertelenmesi mümkün değildir. Zira TMS 16 uyarınca, bir maddi duran varlık kaleminin finansal durum tablosu (bilanço) dışı bırakılmasından doğan kazanç veya kayıp ilgili kalem bilanço dışı bırakıldığında gelir tablosu ile ilişkilendirilir. Bir maddi duran varlık kaleminin finansal durum tablosu (bilanço) dışı bırakılmasından doğan kazanç ya da kayıp; varsa varlıkların elden çıkarılmasından kaynaklanan net tahsilat ile varlığın defter değeri arasındaki fark olarak belirlenir.

Bu durumda, VUK uyarınca yenileme fonu oluşturulması halinde, fona aktarılan tutar kadar vergilendirilebilir geçi fark oluşur ve bu fark üzerinden ertelenmiş vergi borcu hesaplanır. İleriki dönemlerde yenileme fonu, yeni varlığın amortismanına mahsup edildikçe veya üçüncü yılın sonuna kadar varlık yenilenmezse üçüncü yıl sonunda başlangıçta hesaplanan ertelenmiş vergi borcu iptal edilerek kapatılır.

5. ÖRNEK UYGULAMA

NEE Oto Kiralama AŞ, 01.01.2013 tarihinde aktifine aldığı bazı taşıtları modeli eskidiği için yenilemeye karar vermiş ve 31.10.2015'te 5 adet taşıtı 6 ay vadeli 115.000 TL'ye satmış olup peşin satış bedeli 100.000 TL'dir. Yeni taşıtlar ise 01.01.2016 tarihinde peşin 300.000 TL'ye alınmıştır. Yenilenen taşıtların satış öncesi defter değerlerine ilişkin bilgiler aşağıda yer almaktadır. Taşıtların amortisman süreleri VUK ve TMS 16 açısından aynı olup 5 yıldır. (KDV ihmal edilmiştir.)

| TMS 16 (Maliyet Modeli) | VUK | |

| Maliyet Bedeli | 100.000 | 100.000 |

| Birikmiş Amortisman | 40.000 | 40.000 |

| Değer Düşüklüğü (2014 yılı) | 24.000 | 0 |

| Net Defter Değeri | 36.000 | 60.000 |

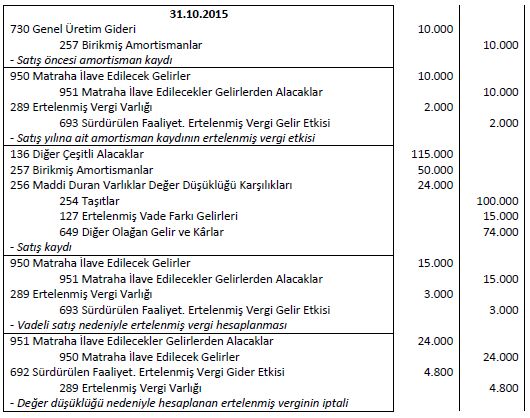

NEE işletmesi, satış kârını hesaplarken TMS 16 uyarınca, satışın gerçekleştiği tarihe kadar amortisman ayırmalıdır. Dolayısıyla, satıştan hemen önce 10.000 TL (36.000 / 3 x 10/12) amortisman ayrıldıktan sonra taşıtların net defter değeri 26.000 TL (36.000 – 10.000) olacaktır. 115.000 TL'lik satış bedelinin 15.000 TL'lik kısmı vade farkı olduğundan ertelenecek, dönem sonunda 2 aylık kısma isabet eden 5.000 TL (15.000 x 2 / 6)'lik kısmı dönem gelirleri arasına dahil edilecektir. Vade farkın üzerinden satışın gerçekleşmesiyle beraber 3.000 TL (15.000 x %20) ertelenmiş vergi varlığı hesaplanacak, dönem sonunda gelirler arasına aktarılan farkı üzerinden hesaplanan 1.000 TL (5.000 x % 20) ertelenmiş vergi varlığı ise iptal edilecektir. Dolayısıyla, vadeli satış nedeniyle dönem sonundaki net ertelenmiş vergi varlığı 2.000 TL olacaktır. Bu durumda satış kârı 74.000 TL (100.000 – 26.000) olur.

Diğer taraftan, geçmişte ayrılan değer düşüklüğü nedeniyle, 2014 yılında hesaplanan 4.800 TL (24.000 x % 20) ertelenmiş vergi varlığının da satışla beraber iptal edilmesi gerekmektedir.

VUK açısından ise satış kârı 50.000 TL (110.000 – 60.000)'dir. Taşıtlar yenilenmeye karar verildiğinden söz konusu tutar kurum kazancına eklenmeyip bilançonun pasifinde özel bir fonda tutulmalı ve yeni alınan taşıtların amortismanı öncelikle bu fondan mahsup edilmelidir. Dolayısıyla, fona aktarılan tutar kadar bir vergilendirilebilir geçici fark oluşur ve bu fark üzerinden 10.000 TL (50.000 x % 20) ertelenmiş vergi borcu hesaplanır. İleri dönemlerde fondan kullanım oldukça veya fon kullanılmayıp üç yılın sonunda kurum kazancına eklendiğinde, daha önceden hesaplanan ertelenmiş vergi borcu iptal edilecektir.

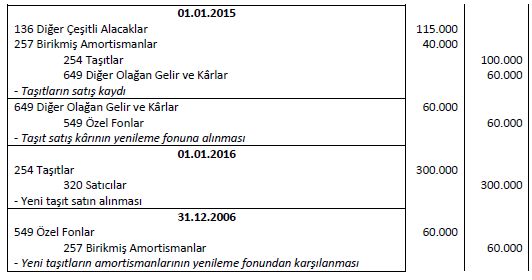

Bu durumda, işletmenin taşıtların satışına ilişkin olarak yapması gereken kayıtlar aşağıdaki gibi olmalıdır.

Mevcut TDHP'ye göre yapılması gereken kayıtlar:

TMS/TFRS'ye göre yapılması gereken kayıtlar:

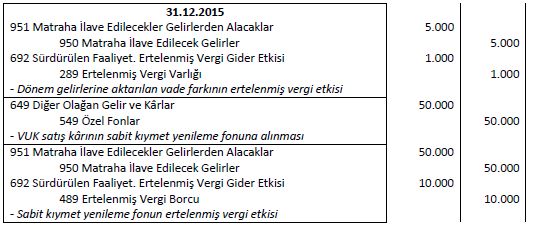

Dönem sonunda yapılması gereken kayıtlar işe aşağıdaki gibi olmalıdır.

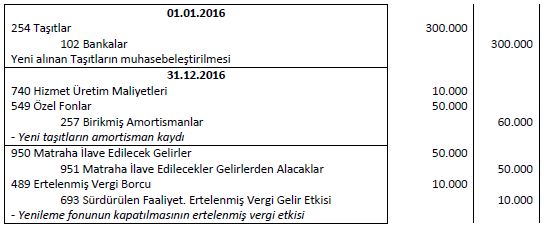

2016 yılında yeni alınan taşıtlara ilişkin kayıtlar ise aşağıdaki gibi olacaktır.

6. SONUÇ

VUK'nun 328. ve 329. maddelerinde düzenlenen sabit kıymet yenileme fonu müessesesi Türkiye Muhasebe/Finansal Raporlama Standartları'nda yer almamaktadır. Bu nedenle, VUK uyarınca yenileme fonu oluşturulması halinde, fona aktarılan tutar kadar vergilendirilebilir geçi fark oluşur ve bu fark üzerinden ertelenmiş vergi borcu hesaplanır. İleriki dönemlerde yenileme fonu, yeni varlığın amortismanına mahsup edildikçe veya üçüncü yılın sonuna kadar varlık yenilenmezse üçüncü yıl sonunda başlangıçta hesaplanan ertelenmiş vergi borcu iptal edilerek kapatılır.

KAYNAKÇA

Akbulut, A. (2012). Karşılaştırmalı TMS/TFRS – Vergi Uygulamaları ve Sonuçları. İstanbul, Maliye Hesap Uzmanları Derneği Yayınları.

Akpınar, A. (2012). Uluslararası Finansal Raporlama Standartlarına Göre Amortismana Tabi Duran Varlıklar ve Türkiye Uygulaması. Doktora Tezi, Gazi Üniversitesi Sosyal Bilimler Enstitüsü, Ankara.

Bozkurt, İ. (2013). Türkiye Muhasebe Standartları. Ankara, Adalet Yayınevi.

Ceylan, M. Ali. (2009). TMS-16: Maddi Duran Varlıkların İncelenmesi ve Vergi Kanunları Çerçevesinde Değerlendirilmesi. Yayımlanmamış Bilim Raporu, Maliye Bakanlığı Hesap Uzmanları Kurulu, İstanbul.

Çorum, S. (2007). Maddi Duran Varlıklara Ait Türkiye Uygulaması ve Uluslararası Finansal Raporlama Standartları Açısından Değerlendirilmesi. Yüksek Lisans Tezi, Gazi Üniversitesi Sosyal Bilimler Enstitüsü, Ankara.

Demir, Ş. (2014). Türkiye Muhasebe Finansal Raporlama Standartları VUK Değerleme Yaklaşımı (2. Baskı). Ankara, Seçkin Yayıncılık.

Doğan, C., ve Köroğlu, Ç. (2012, 16-17 Haziran). Maddi Duran Varlıkların Elde Edilmesinde TMS-16'da Yer Alan Düzenlemeler ve Türk Vergi Mevzuatıyla Karşılaştırılması. 2. Uluslararası Türk Coğrafyasında UFRS Sempozyumu'nda sunuldu, Trabzon.

Kaval, H. (2013). TMS 16: Maddi duran Varlıklar Standardının VUK ile Karşılaştırılması ve TMS/TFRS'lere Uygun Mali Tablolara Dönüştürülmesi. YÜKÇÜ, Süleyman (Koordinatör), Türkiye Muhasebe Standartları Seçilmiş Uygulama Örnekleri Bildiriler, 19-22 Haziran 2013, Ankara: KGK.

Kaya, U. (2007). Maddi Duran Varlıkların Elde Edilmesinde TMS 16 ve Vergi Kanunlarındaki Düzenlemelerin Karşılaştırılması. Mali Çözüm, Sayı 83, 67-80.

Kieso,D. E., Weygandt, J., J., and Warfield, T. D. (2010), Intermediate Accounting: IFRS Edition. NJ, John Wiley & Sons, Inc.

Köse, T., ve Ferhatoğlu, E. (2009). Gelir Vergilerine İlişkin Türkiye Muhasebe Standardı (TMS 12) Kapsamında Sabit Kıymet Yenileme Fonu Uygulamasının Degerlendirilmesi. Muhasebe ve Denetime Bakış, Eylül 2009, 43-65.

Mackenzie, B., Coetsee, D., Colyvas, B., Njikizana, T., Chamboko, R., Hanekom, B., and Selbst, E. (2014). Interpretation and Application of International Financial Reporting Standards. NJ: John Wiley & Sons, Inc.

Maliye Hesap Uzmanları Derneği (MHUD). (2014), Beyanname Düzenleme Kılavuzu 2014. İstanbul, Maliye Hesap Uzmanları Derneği Yayınları.

Netek, Okan. (2012). Gayrimenkul Varlıkların Türkiye Muhasebe Standartları ve Vergi Kanunları Kapsamında Değerlendirilmesi. Sirküler Rapor Serisi Seri No: 2012–8, Ankara: TÜRMOB Yayınları.

Nizam, C. (2011). Uluslararası Muhasebe Standartlarına Göre Amortismana Tabi Varlıkların Vergi Hukuku Acısından İncelenmesi ve Ertelenmiş Vergi Yönünden Değerlendirilmesi. Yüksek Lisans Tezi, Celal Bayar Üniversitesi Sosyal Bilimler Enstitüsü, Manisa.

Örten, R., Kaval, H., ve Karapınar, A. (2012). Türkiye Muhasebe-Finansal Raporlama Standartları Uygulama ve Yorumları (6. Baskı). Ankara: Gazi Kitabevi.

Özbalcı, Y. (2004). Vergi Usul Kanunu Yorum ve Açıklamaları. Ankara, Oluş Yayıncılık.

Özerhan, Y. ve Yanık, S., (2012). Açıklamalı Örnek Uygulamalı TMS / TFRS. Ankara: TÜRMOB Yayınları.

Özyer, M., A. (2014). Açıklama ve Örneklerle Vergi Usul Kanunu ve Uygulaması. İstanbul, Maliye Hesap Uzmanları Derneği Yayınları.

Revsine, L, Collins, D. W., and Johnson, W. B. (2005). Financial Reporting and Analysis (3.ed.). Prentice Hall, New Jersey.

Tekşen, Ö. (2014). Ertelenmiş Vergilerin İncelenmesi ve Muhasebeleştirilmesi. Ankara, Detay Yayıncılık.

Yıldırım, H. (2012). Maddi Duran Varlıkların, TMS Değerleme Hükümleri İle VUK Değerleme Hükümleri Açısından Analizi ve Ticari Kar Mali Kar Karşılaştırması. Vergi Dünyası, Sayı 370, Haziran 2012, 207-220.

The content of this article is intended to provide a general guide to the subject matter. Specialist advice should be sought about your specific circumstances.