一、规则层面的同业竞争问题

(一)科创板之外的板块对于同业竞争问题的规定

在《首次公开发行股票并上市管理办法》及《首次公开发行股票并在创业板上市管理办法》2016年修订之前,在规章层面,同业竞争问题是作为发行条件存在的,其属于判断"独立性"与否的问题,即发行人的独立性条件之一表现为"发行人的业务独立。发行人的业务应当独立于控股股东、实际控制人及其控制的其他企业,与控股股东、实际控制人及其控制的其他企业间不得有同业竞争或者显失公平的关联交易"。

2016年1月1日起,新的首发办法(包括创业板首发办法)实施,作为发行条件,"独立性"从规章中删除,转由《公开发行证券的公司信息披露内容与格式准则第1号-招股说明书(2015年修订)》作为信息披露予以披露。1号准则第七节的要求比首发办法更为具体,即"业务独立方面。发行人的业务独立于控股股东、实际控制人及其控制的其他企业,与控股股东、实际控制人及其控制的其他企业间不存在同业竞争或者显失公平的关联交易",并需要披露"发行人应披露是否存在与控股股东、实际控制人及其控制的其他企业从事相同、相似业务的情况。对存在相同、相似业务的,发行人应对是否存在同业竞争作出合理解释。"这种删除并转为信批并非意味着审核的放松,根据保代培训的意见,该种修订"并非放松要求或完全不关注",而是"要求发行人和中介机构充分披露是否符合独立性的要求"。

除前述外,证监会公布的IPO《首发业务若干问题解答》(即惯称的"50条")对核查判断同业竞争事项提出了更加细化的要求:

1.对于核查范围,证监会要求针对发行人控股股东(或实际控制人)及其近亲属全资或控股的企业进行核查。并且细化了亲属控制的企业的核查认定标准,将近亲属根据继承顺位做了亲疏划分,即:(1)如果发行人控股股东或实际控制人是自然人,其夫妻双方直系亲属(包括配偶、父母、子女)控制的企业与发行人存在竞争关系的,应认定为构成同业竞争。(2)发行人控股股东、实际控制人的其他近亲属(即兄弟姐妹、祖父母、外祖父母、孙子女、外孙子女)及其控制的企业与发行人存在竞争关系的,原则上认定为构成同业竞争,但发行人能够充分证明与前述相关企业在历史沿革、资产、人员、业务、技术、财务等方面基本独立且报告期内较少交易或资金往来,销售渠道、主要客户及供应商较少重叠的除外。(3)发行人控股股东、实际控制人的其他亲属及其控制的企业与发行人存在竞争关系的,一般不认定为构成同业竞争。但对于利用其他亲属关系,或通过解除婚姻关系规避同业竞争认定的,以及在资产、人员、业务、技术、财务等方面有较强的关联,且报告期内有较多交易或资金往来,或者销售渠道、主要客户及供应商有较多重叠的,中介机构在核查时应审慎判断。

2.对于判断原则。同业竞争的"同业"是指竞争方从事与发行人主营业务相同或相似业务。核查认定"竞争"时,应结合相关企业历史沿革、资产、人员、主营业务(包括但不限于产品服务的具体特点、技术、商标商号、客户、供应商等)等方面与发行人的关系,以及业务是否有替代性、竞争性、是否有利益冲突等,判断是否对发行人构成竞争。发行人不能简单以产品销售地域不同、产品的档次不同等认定不构成"同业竞争"。

(二)科创板对于同业竞争问题的规定

《科创板首次公开发行股票注册管理办法(试行)》第十二条规定,发行人业务完整,具有直接面向市场独立持续经营的能力:(一)资产完整,业务及人员、财务、机构独立,与控股股东、实际控制人及其控制的其他企业间不存在对发行人构成重大不利影响的同业竞争,不存在严重影响独立性或者显失公平的关联交易......

《科创板股票发行上市审核问答》进一步细化了如何认定是否构成"构成重大不利影响的同业竞争",即:申请在科创板上市的企业,如存在同业竞争情形,认定同业竞争是否构成重大不利影响时,保荐机构及发行人律师应结合竞争方与发行人的经营地域、产品或服务的定位,同业竞争是否会导致发行人与竞争方之间的非公平竞争、是否会导致发行人与竞争方之间存在利益输送、是否会导致发行人与竞争方之间相互或者单方让渡商业机会情形,对未来发展的潜在影响等方面,核查并出具明确意见。竞争方的同类收入或毛利占发行人该类业务收入或毛利的比例达30%以上的,如无充分相反证据,原则上应认定为构成重大不利影响。

除此之外,科创板未对同业竞争的核查和判断标准提出更为细化的要求,我们理解,科创板对同业竞争的核查和判断标准仍延续其他板块的要求。只是在承认发行人有同业竞争的前提下,给出了不构成重大不利影响的量化判断标准。

二、科创板审核实践层面不构成重大不利影响的同业竞争问题的处理和论证

截至目前,科创板审核实践中已经出现了2家对不构成重大不利影响的同业竞争问题的处理和论证,分别是:西部超导材料科技股份有限公司("西部超导")与和舰芯片制造(苏州)股份有限公司("和舰芯片"),但他们的命运完全不同,前者已经顺利发行(笔者写下这一句的时候特地查看了一下,市值飘红已经超过了300亿元),后者却已成为4家终止的公司之一,以下逐一分析:

(一)西部超导(688122)

西部超导的控股股东是西北有色金属研究院,实际控制人为陕西省财政厅。其主营业务为高端钛合金材料和超导产品业务。其中,高端钛合金材料主要包括钛合金棒材、丝材等,超导产品主要包括铌钛锭棒、铌钛超导线、铌三锡超导线和超导磁体等。从同业竞争的"业"的角度,西部超导主要体现为高端钛合金材料和超导产品业务两方面。在超导业务产品领域,西部超导详细论证了其不存在同业竞争的情况,但在高端钛合金材料领域,其存在同业竞争的情形,具体如下:

西部超导控股股东西北有色金属研究院控制的西安赛特金属材料开发有限公司("西安赛特")从事钛镍记忆合金、医用钛合金和钛工艺品的研发、生产和销售其主要产品为医用钛合金材料,客户均为国内的医疗器械领域的公司。西安赛特生产的产品在形态上为钛合金棒材、丝材,虽然其未取得军工业务的相关资质,但西安赛特与西部超导的产品形态一样。同时,西部超导部分民品钛合金产品亦应用于医疗领域,虽然相关收入均来自于出口,与西安赛特的产品市场不同,但二者存在潜在同业竞争的可能性。

西部超导的子公司九洲生物主要致力于齿科材料和三类植入物医疗器械的研发和生产,产品主要为医疗器械。因此,西安赛特与九洲生物存在行业上下游关系,虽然目前两家公司的产品不存在替代关系,但均属于医疗健康领域,存在潜在同业竞争的可能性。

根据西安赛特2018年《审计报告》,其营业收入为12,974.73万元,毛利为1,708.15万元,占西部超导高端钛合金材料业务营业收入、毛利的比例分别为14.21%和4.71%,未超过30%,对西部超导不构成重大不利影响。九洲生物2018年营业收入为2,064.77万元,占西部超导钛合金材料收入的比例为2.26%,对西部超导影响很小。因此,即使未来西安赛特与西部超导的产品在用途上产生交集,亦不会对西部超导造成重大不利影响。

在西部超导的案例中,审核部门对于同业竞争问题进行了二轮追问,西部超导的前后两轮反馈完全一致,其计算公式为:竞争方同类业务收入÷发行人同类业务收入。没有再区分收入来自的区域(虽然点出发行人同业业务收入来自出口,而竞争方的客户主要是境内的医疗期限公司),也没有再细化产品计算,从说服的角度,如果怎么算都不超过30%,宜粗不宜细的算法更加坦荡,也更容易说服审核部门。相较之下,和舰芯片就显得太巧妇难为无米之炊了。

(二)和舰芯片

和舰芯片的最终控股股东为联华电子股份有限公司("联华电子",台湾上市公司,联华电子股权分散,无实际控制人),和舰芯片的主营业务为12英寸及8英寸晶圆研发制造业务以及IC设计服务业务。而联华电子及其控制的部分企业与和舰芯片从事完全相同(交易所反馈用语)的业务,包括联华电子(台湾)以及联华电子在新加坡、美国、日本、荷兰、韩国等地的子公司,在前述区域内从事同类业务。审核部门就和舰芯片的同业竞争问题进行了全面细致的三轮问询,涉及到同业竞争的核查和判断的各个方面,总结起来,和舰芯片论证和解决同业竞争问题的主要思路主要是如下三点:

1.通过市场区域的划分避免同业竞争

和舰芯片和联华电子及其控制的其他从事同类业务的企业签署《避免同业竞争的协议》和《销售服务合同》,用于划分市场区域来解决同业竞争的问题,即联华电子及其控制的其他企业的市场区域为台湾、北美洲、日本、新加坡、韩国、欧洲,和舰芯片的市场区域为中国大陆地区以及联华电子及其控制的其他企业市场区域外的全球其他国家或地区。但同时约定,双方可以利用彼此的销售网络,只是双方进入对方市场区域均需要支付代理费或服务费,并约定了具体的计算公式。

尽管花了很大力气去论述这种市场区域划分的必要性、合理性(其实是无奈性?),但与早年案例中的划区域不同的是,《避免同业竞争的协议》仍有一些特殊的地方:(1)在对方的区域内,一方仍是可以进入的,只是因为使用了对方的销售网络,要付费用。事实上是报告期内在联华电子划定的区域,和舰芯片销售额大幅增长,而联华电子在和舰芯片划定的区域销售额有所下降;(2)双方客户高度重合,供应商较大重合。

在关于以市场区域划分解决同业竞争是否符合规则的论述中,和舰芯片举出了以下三个案例:长飞光纤(600189)、亚翔集成(603929)和工业富联(601138)。除了工业富联(601138)的战略性和特殊性外,另外两个案例均超过了10年。早年案例的说服性已经很低,事实上自2011年第二期保代培训开始,证监会已经开始不接受以细分行业、细分产品、细分客户、细分区域等界定来论证不构成同业竞争,此思路一直延续至今,并且在50条中再次重述。

2.通过变换公式将占比降至30%以下

经过多轮问询,关于"竞争方的同类收入或毛利占发行人该类业务收入或毛利的比例达30%以上"中的30%的计算方式,和舰芯片给出的思路如下:

(1)在首轮申报和反馈时将30%划定在8英寸和12英寸圆晶层面

和舰芯片披露,在其的市场区域范围内,2018年联华电子及其控制的其他企业销售的8英寸与和舰芯片相同制程的晶圆的收入为26,028.46万元,和舰芯片的销售收入为119,853.27万元,联华电子及其控制的其他企业销售的8英寸与其相同制程的晶圆的收入占其的比例为21.72%,联华电子及其控制的其他企业销售的8英寸与其相同制程的晶圆的毛利为10,130.72万元,其对应的毛利为42,035.61万元,联华电子及其控制的其他企业销售的8寸与其相同制程的晶圆的毛利占比为24.10%。2018年联华电子及其控制的其他企业8英寸与和舰相同制程在其市场区域收入、毛利占比均低于30%。

2018年联华电子及其控制的其他企业12英寸相关制程在和舰芯片销售区域销售收入占比超过30%,因为其子公司厦门联芯2016年11月才投产,目前正处于产能爬坡期,导致相关产品毛利为负,因此12英寸收入和毛利不具有可比性。随着厦门联芯的12英寸产能逐渐提升,联华电子及其控制的其他企业12英寸相关制程在和舰芯片销售区域的销售收入占比逐年下降。

(2)在后续反馈时将30%的划定扩充到圆晶收入,但剔除掉特殊产品

在第二轮反馈后,因审核部门的问询,和舰芯片无法将产品继续划定在8英寸和12英寸圆晶上来计算占比,本轮其按照反馈的要求计算了圆晶收入、毛利的配比,具体如下:

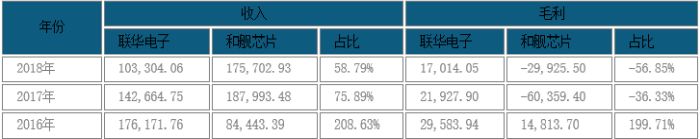

报告期内,在发行人市场区域内,联华电子晶圆收入、毛利占发行人的比例

情况如下:

单位:万元

报告期内,在和舰芯片市场区域内,联华电子晶圆收入占和舰芯片的比例分别为208.63%、75.89%、58.79%,逐年下降,但均超过了30%。而其晶圆毛利为负数,故毛利占比不可比。

很显然,按照前述计算,尽管占比在下降,但竞争方与和舰芯片的收入占比仍远远超过30%。和舰芯片继续细化分析,认为"由于技术或者产能等因素制约,发行人不具备部分产品的生产能力,联华电子在发行人市场区域内销售的部分制程的产品发行人没有相应制程或收入,如65nm、0.5μm以上等产品"。在剔除这些产品的收入和毛利后,在发行人市场区域内,报告期内联华电子相应制程或工艺晶圆收入、毛利率占发行人的比例在2016年、2017年仍高于30%,但2018年已为27.80%,低于30%。

相较于西部超导的宜粗的计算方式,和舰芯片的计算方式较为"宜细",不仅将数据限定在"发行人市场区域内",且想办法降低分子的数据(实在没办法),显然最后的结果是仍未能说服审核部门。此外,需要强调的是,根据科创板的审核问答,竞争方与发行人同类收入或毛利的占比有一项指标触及30%,即属于重大不利影响,而非需要两个数据并用。

3.补充承诺

前述论证方式显然没有说服审核部门,在审核过程中的2019年5月22日,联华电子补充出具了承诺函、修订了相关协议。联华电子承诺,将采取合法措施在2020年12月31日前在和舰芯片的市场区域内联华电子的同类收入占和舰芯片该类业务收入的比例降至30%以下;在厦门联芯连续盈利年度的次年起,在和舰芯片的市场区域内联华电子的同类业务毛利占和舰芯片该类业务毛利的比例降至30%以下。

早在2011年第四期保代培训中,证监会已经提出"承诺解决不了实质问题,只是锦上添花。目前审核不接受承诺性的解决措施",对于同业竞争问题,必须实际解决才能申报,而不是在未来处理。

三、结语

通过前述科创板成功或失败的案例,我们不难看出,科创板在同业竞争问题上,审核部门虽有所放宽,但也有所坚持,对于同业竞争核查范围,科创板规则与其他IPO板块一致;对于同业竞争的判断原则,仍以替代性、竞争性作为根本标准。用产品销售地域不同、产品的档次不同、产品细分等认定不构成同业竞争以及通过未来承诺的方式解决同业竞争问题在科创板仍难以实现;而在竞争方与发行人在收入或毛利占比的计算中,一样遵守了前述原则,尽量应遵守大类和宜粗不宜细的原则,一句话,尽管有所放宽,可还是有分寸的。

The content of this article is intended to provide a general guide to the subject matter. Specialist advice should be sought about your specific circumstances.